設備投資の考え方・判断基準

企業が維持・成長していく局面において、設備投資の意思決定は重要な役割を果たします。設備投資は企業が成長し、競争力を維持するために欠かせない重要な要素です。しかし、適切な判断基準なしに投資を行うと、経済的なリスクが高まります。

設備投資にいくらかけていいのか

- 購入を検討している機械があるが高額である

- 黒字が続いているため設備投資で生産性を強化したいが、いくらまでなら購入しても資金繰り的に問題ないか分からない

- 人手が足りないため設備投資で効率化を図りたいが、どのくらい効果があるのか

設備投資は高額になるため慎重になり、このような悩みを持つ経営者は多くいます。購入したが、売上も生産性も上がらず、高額な借金だけ残ってしまった、ということにならないよう、本記事では、設備投資の考え方と判断基準について解説します。

設備投資の考え方・判断基準

設備投資を考える上で重要な判断基準は以下になります。

- 自社の将来の見通しが明るいこと

- 資金繰りに悪影響を及ぼさないこと

- 費用対効果があること

- 現行設備との連携に問題がないこと

- 設備の信頼性や品質に問題がないこと

それぞれ詳しく解説します。

自社の将来の見通しが明るいこと

高額な設備投資にはリスクが伴うため、設備投資の前に会社の将来の見通しを明確にし、それに基づいて設備投資が必要かどうかを判断する必要があります。

会社の将来を見通すには、様々な観点から自社のおかれる状況を整理することが重要です。ここでは以下の観点で状況を把握する方法を解説します。

- 外部環境の分析

- 内部環境の分析

- 売上予測

外部環境と内部環境の両方を適切に分析し理解することで、企業は将来の展望を正確に把握し、将来の見通しを立てる際にリスクを最小限に抑えることができます。例えば、市場の変動や競合他社の動向などの外部環境を把握することで、適切な製品やサービスの提供戦略を立てることができます。同時に、企業は自身の強みなどの内部環境を明確にすることで、競争力を強化することができます。

また、分析の際は、客観的な情報と主観的な判断をバランスよく活用することが重要です。客観的な情報を得るには、様々な視点からの意見を集める必要があります。例えば、現場で直接取引している従業員や、取引先の担当者からはリアルな意見が得られるはずです。社内外の意見を集めて情報を整理しましょう。

そして、外部環境と内部環境を分析したら、次に将来どのくらい売上が出そうかを算出し、予測を数字で明確にします。

外部環境の分析

外部環境は、企業が直接的にコントロールできない要因や状況を指します。主な外部環境要因には、市場の動向、経済状況、政治的要因、法律や規制、技術の進化、競合他社の活動などが含まれます。外部環境の分析には以下があります。

- PESTLE分析

政治(Political)、経済(Economic)、社会(Social)、技術(Technological)、法的(Legal)、環境(Environmental)の6つの要因を評価し、それぞれが企業に与える影響を理解します。 - 市場分析

市場の規模、成長率、競争状況などを評価し、市場の特性や将来の動向を把握します。需要の変化や新興市場の可能性などを把握します。 - 競合分析

競合他社の動向や戦略、強み、弱みを調査します。競合の強みや弱みを理解し、差別化ポイントを見つけます。 - 顧客ニーズの把握

顧客の要望やニーズをリサーチします。市場が求める製品やサービスを把握します。 - 技術の進化

技術の進化や業界のトレンドを考慮します。新技術の導入が必要な場合、それに対応できる体制を整えます。 - 法規制や環境の変化

業界に影響を与える法規制や環境の変化を把握し、それに対応するための対策を考えます。

内部環境の分析

内部環境は、企業が直接的にコントロールできる要因や状況を指します。組織の文化、人材、経営陣の能力、製品やサービスの品質、財務状況などが内部環境に含まれます。これらの要因は、企業の戦略や業績に直接影響を与える要素です。内部環境の分析には以下があります。

- SWOT分析

強み(Strengths)、弱み(Weaknesses)、機会(Opportunities)、脅威(Threats)の4つの要素を評価し、企業の内部・外部の状況を整理します。 - リソース・能力分析

企業が持つリソース(人材、設備、資金、技術など)や能力を評価し、競争優位性を構築するためのリソースや能力を特定します。 - 財務分析

決算書や試算表などを分析して、企業の財務健全性や収益性を把握します。キャッシュフロー、収益成長率、収益構造などが分析の対象です。

売上予測

売上予測を立てる際は、需要予測やトレンドなど会社の置かれている環境を整理した情報に加えて、購入する設備が生産能力を向上させ、品質を向上させ、競争優位性を提供するかどうか等を考慮する必要があります。生産能力を向上させる設備の場合は設備能力と稼働時間を基に販売数量を算出しますが、生産能力を埋めるだけの需要があるとは限りませんので注意してください。

また、売上予測は、設備投資をした場合と、しない場合の両方を立てます。設備投資をしたからと言って必ずしも計画通りに利益が増加するわけではありませんので、設備購入が無い場合の売上予測も立てて、投資費用を賄えるのかも確認しておくことをおすすめします。

ここでは、一般的な売上予測の方法として2つご紹介します。

過去の売上実績から計算

過去の売上実績から年間平均成長率を算出し、それを乗算することで売上予測を計算します。売上実績(過去2年分)から今年の売上を予測する場合の計算式は以下になります。

年間平均成長率 = 昨年の売上 ÷ 一昨年売上額

今年の売上予測 = 昨年の売上 × 年間平均成長率

例えば、昨年の売上が900万円、一昨年の売上が800万円だとします。

1.125 = 900万円 ÷ 800万円

1012万5千円 = 900万円 × 1.125

となり、1012万5千円が今年の売上予測の金額となります。

営業パイプラインから計算

営業パイプラインとは、顧客獲得の段階から成約までの一連の工程のことです。

例えば、一般的な営業パイプラインは「顧客獲得 ⇒ 商談 ⇒ 見積 ⇒ 受注」のステップです。

この各ステップでの、過去の実績を基に、売上予測を立てます。

例えば、以下の条件の場合を考えます。

商品の価格:100万円

昨年の営業パイプライン実績:訪問者「1000人」⇒商談「200人」⇒見積「40人」⇒受注「8人」

今年の訪問予定人数:1200人

この場合、営業パイプラインの次のプロセスへの推移率は、

商談「200人」 ÷ 訪問者「1000人」 = 0.2

見積「40人」 ÷ 商談「200人」 = 0.2

受注「8人」 ÷ 見積「40人」 = 0.2

となり、各プロセスで「0.2」になります。

今年の訪問予定人数は1200人のため、受注見込み数は、

1200人 × 0.2 × 0.2 × 0.2 = 9.6人

となり、9.6人になります。

商品の価格は100万円のため、売上予測金額は

100万円 × 9.6人 = 960万円

となり、960万円になります。

資金繰りに悪影響を及ぼさないこと

設備投資の際に現預金で決済すると、一定期間、現金が少ない状態になり、資金繰りに悪影響を及ぼすことがあります。そのため、資金繰りが悪くなる場合は銀行融資などを活用することが一般的です。また、設備投資による売上拡大をあてにせず、売上が変わらない場合でも問題ないように、計画することが重要です。

資金繰りへの影響を確認するためには、まず設備投資に関わる予算を詳細に策定します。これには設備の購入費用だけでなく、運用やメンテナンスにかかるコストも含まれます。予算策定には専門家や関係者の協力があるとより正確に行えます。

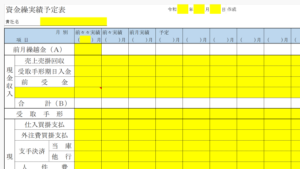

次に、予算の策定結果を踏まえて、設備投資による現金の流れを予測し、資金繰りに与える影響を評価します。現金の流れを予測するには、資金繰り表を作成する方法があります。

資金繰り表の作成方法について詳しく知りたい方は、以下の記事をご参照ください。

費用対効果があること

設備投資のコストとその効果を比較し、投資に見合ったリターンが期待できるかを評価します。将来の収益やコスト削減効果を見据えましょう。

次に、費用対効果を評価する方法をいくつかご紹介します。

投資利益率法

投資利益率(ROI, Return on Investment)法は、その投資がどれだけの利益をもたらすかを評価するための一般的な指標の一つです。投資費用に対して、投資によって得られる利益の割合を計算し、利益率を算出します。

投資利益率法の計算式は以下になります。

投資利益率(ROI) = 利益 ÷ 投資費用 × 100

例えば、設備投資費用5,000万円で、設備投資で得られた利益総額が1億円の場合の投資利益率は以下のように計算します。

1億円÷5,000万円×100=200%

となり、投資利益率は200%となります。

回収期間法

回収期間法(PPM, Payback Period Method)は、その投資が投資費用をどのくらいの期間で回収するかを評価するための手法です。回収期間が短いほど、投資はリスクが低く、回収期間が長いほど、投資のリスクが高いと判断します。

回収期間法の計算式は以下になります。

回収期間 = 投資費用 ÷ 各期の平均キャッシュフロー(予想キャッシュフロー)

※キャッシュフローとは利益(営業利益or経常利益or当期純利益)と減価償却費(リース資産にかかるものを除く)を合計したもの

例えば、設備投資費用5,000万円で、各期の平均キャッシュフローを2,000万円とする場合の回収期間は、以下のように計算します。

5,000万円÷2,000万円=2.5年

となり、回収期間は2.5年となります。

DCF法

DCF(Discounted Cash Flow)法は、投資によって得られる将来のキャッシュフローを現在価値に割り引いた合計額を算出する方法です。この金額を比較して投資設備の優劣を評価します。この方法は、現在の100万円と、5年後の100万円では価値が異なるという考えに基づいています。

DCF = キャッシュフロー ÷ (1+割引率)^1 + キャッシュフロー ÷ (1+割引率)^2 + … + キャッシュフロー ÷ (1+割引率)^n

※n:特定期間

例えば、各期のキャッシュフローを2,000万円、割引率を2%の場合のDCFは以下のように計算します。

1年目:2,000万円÷(1+0.02)=1,960万円

2年目:2,000万円÷(1+0.02)^2=1,922万円

3年目:2,000万円÷(1+0.02)^3=1,884万円

となり、DCFはこの3年間を合計した5,767万円となります。

正味現在価値法

正味現在価値(NPV, Net Present Value)法とは、投資によって得られる将来のキャッシュフローを現在価値に割り引いた合計額から初期投資額を差し引く方法です。その設備を導入することにより、将来的に得られるキャッシュを現在のキャッシュの価値に換算し、その合計額が設備投資額を上回るかどうかを基準に判断します。

例えば、各期のキャッシュフローを2,000万円、割引率を2%、初期投資費用を3,000万円とすると、正味現在価値は以下のように計算します。

DCF法の章で算出したキャッシュフローの現在価値から初期投資費用を差し引くため、

5,767万円 – 3,000万円 = 2,767万円

となり、正味現在価値は2,767万円となります。

内部利益率法

内部利益率(IRR, Internal Rate of Return)法は、投資のキャッシュフローが発生する期間内で、正味現在価値(NPV)がゼロになる割引率を算出する方法です。この率を比較して投資設備の優劣を評価します。IRRが高いほど、投資の収益性が高いと見なされます。逆に、IRRが低い場合は、収益性が低いとされます

現行設備との連携に問題がないこと

新しい設備が現行の設備とどのように連携するかを考えることも重要です。スムーズな運用や生産プロセスの最適化を図るために、新旧設備の整合性を確認しましょう。現行設備との連携に問題がないかを確認するポイントは以下になります。

- 新しい設備が現行の技術やプロセスと互換性があるかどうかを確認します。

- 現行の設備と新しい設備の間でデータの受け渡しや通信が必要な場合、それに使用されるインターフェースやプロトコルを検証します。

- 従業員が新しい設備を操作し、保守できるように、必要な教育プログラムが用意されているか確認します。

- 新しい設備が導入されることによって、運用上の課題が生じないかどうかを検討します。例えば、スケジュールの変更、生産ラインの停止時間、作業プロセスの変更などが課題となる可能性があります。

- メーカーから適切なサポートや予備部品が入手可能であることを確認します。メーカーがサポートを提供し、予備部品が容易に入手できることは、設備の運用を安定させる上で重要です。

- 新しい設備を本番稼働する前に、模擬的な状況での運用テストやシミュレーションを行います。これにより、潜在的な問題や改善すべき点を発見し、対策を講じることができます。

- 他部門とのコミュニケーションが確立されているか確認します。異なる部門や関係者が連携し、情報共有や問題解決が円滑に進むことが大切です。

設備の信頼性や品質に問題がないこと

新しい設備の信頼性や品質に問題ないかどうかは、以下のポイントを確認します。

- 同様の設備を使用している他の企業やユーザーのフィードバック、評価、クチコミなどを確認し、設備を提供するメーカーの評判や実績を調査します。

- 業界標準や安全基準に適合していることを確認します。法的要件や規制がある業界は特に重要です。

- 品質基準の厳格さや品質テストの実施頻度などを確認し、品質管理のためにどのようなプロセスやシステムを採用しているか確認します。

- 試作品やサンプルを検証し、品質や性能を確認します。

- 製品の保証条件やアフターサービスについて確認します。信頼性や品質に問題が発生した場合、適切な対応が可能かどうかを確認します。

- メーカーとのコミュニケーションが円滑に行えるかを確認します。質問や懸念事項に対する回答をすぐに得ることが出来ると、いざという時の問題解決が手際よく行えます。

設備投資に活用できる税制や補助金

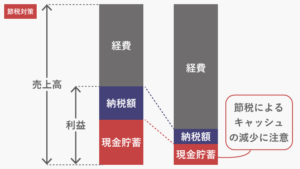

設備投資の際は、活用できる税制や補助金が用意されていますので、設備を購入する前に、対象の設備要件を確認しておくことをおすすめします。

活用できる税制には、中小企業投資促進税制や中小企業経営強化税制があり、税額控除や特別償却の制度が受けられます。

補助金には、ものづくり補助金やIT導入補助金、事業再構築補助金などがあります。

コラム「法人の利益が大きく出た時のお金の使い方8選【法人の節税対策】」では、法人の利益が大きく出た時に、節税を踏まえて効率よくお金を使う方法をまとめています。設備投資に活用できる税制について詳しく知りたい方は「法人の利益が大きく出た時のお金の使い方8選【法人の節税対策】」の「7. 税制を活用して設備投資を行う」をご参照ください。

まとめ

設備投資は企業の成長と競争力維持に不可欠ですが、慎重な考え方と適切な判断基準が求められます。自社の将来のビジョンに基づき、資金繰りや費用対効果を考慮した上で投資を行いましょう。また、投資対象の選定では、収益性・リスクの評価、連携や法規制の適合など、多角的な視点で判断を行いましょう。さらに、専門家の意見を活用することで、より成功する投資判断が可能となります。

適切な設備投資を通じて、持続的な成長と企業価値の向上を目指しましょう。

設備投資の悩みをすぐに解決したい方は、ぜひ藤間経営コンシェルジュにお任せください。

私たち藤間経営コンシェルジュは、日頃から様々な会社の決算書や試算表を見てきた税理士を母体としているからこそ出来る経営サポートを行います。

藤間経営コンシェルジュの強み

- 同業他社や異業種のリアルな数字を踏まえたアドバイス

日頃から多種多様な会社の税務代理業務を行っております。そのため、「他の会社はどうなの?」という疑問に、本やネットに載っていない、業種による特徴や最近の傾向などのリアルな数字をお伝え出来ます。 - 税務相談を含めたアドバイス

経営改善は行えたものの、税金のことを考えていないと「こんなに税金を支払うの?」という事態になりかねません。税務相談は、非税理士が行うことは禁止されています。税理士を母体としている藤間経営コンシェルジュなら、一般的な経営コンサルタント等が行えない税務に関するご相談も含めたサポートが行えます。 - 解決が難しい課題を解決へ導くサポート

月に1度お客様の元をご訪問し、お客様の経営状況や抱えている問題、そして達成された目標や会社の成長などを「巡回レポート」に残しています。数字だけでは分からない経営課題や経営者の思いを巡回レポートに残していくことで、より深くお客様を理解し、解決が難しかった課題を一緒に解決できるようサポートします。

藤間経営コンシェルジュのサービスについて詳しく知りたい方は以下をご確認ください。