法人向け銀行融資の流れや時間、審査期間は?審査を短くする方法も解説

銀行融資は、多くの企業にとって資金調達の重要な手段となっています。しかし、その手続きは複雑で時間を要することがあり、企業経営において悩みの種となることもあります。本記事では、法人向け銀行融資の流れや時間、審査期間について詳しく解説し、審査を短くする方法についても検討していきます。

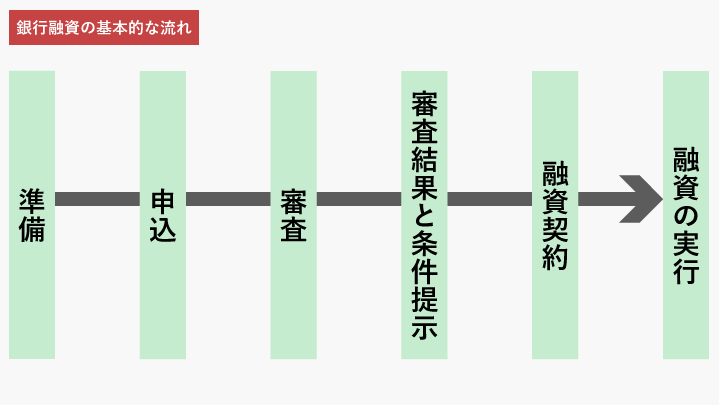

法人向け銀行融資の基本的な流れ

法人向け銀行融資は通常、準備を開始してから資金を調達できるまで約3ヶ月かかります。銀行の選定や必要書類の準備、相見積もりなど、しっかり検討する場合はそれだけ時間がかかります。融資を受けた経験があり、どんな準備が必要か具体的に想定できている場合でも、最低1ヶ月はみておきましょう。現金が必要になる直前では、間に合わない場合もあるため、早めに準備することをおすすめします。

法人向け銀行融資の基本的な流れは、1:準備、2:申込、3:審査、4:審査結果と条件提示、5:融資契約、6:融資の実行になります。

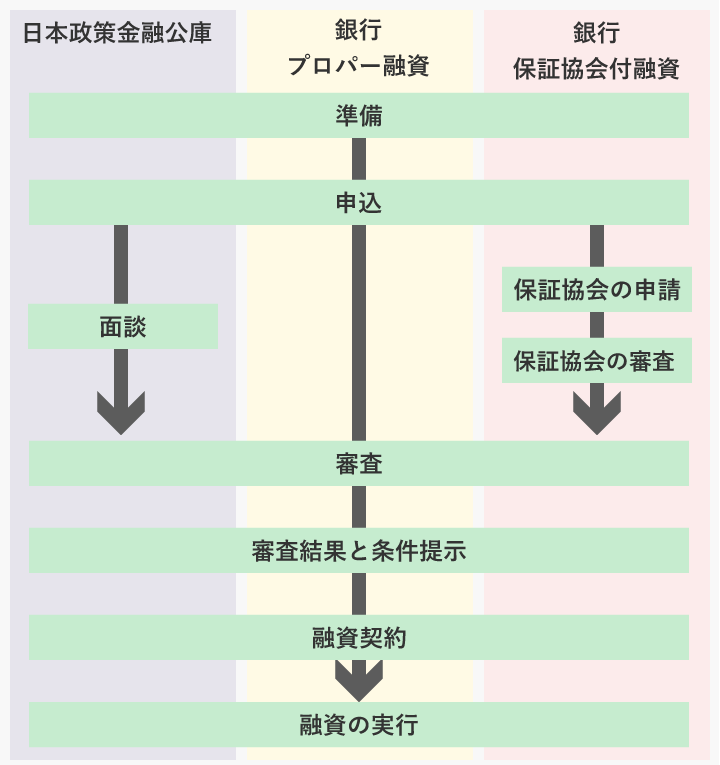

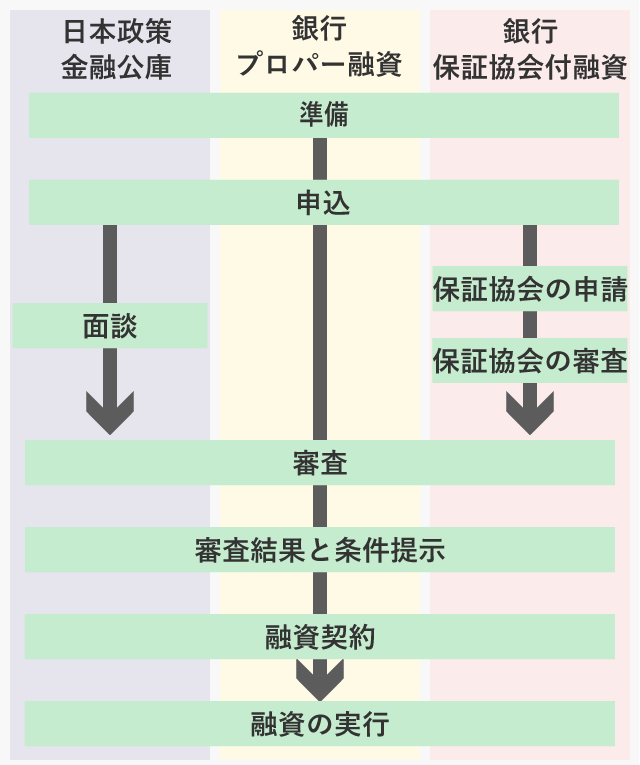

銀行が行う融資には保証協会付融資とプロパー融資がありますが、保証協会付融資の場合は、保証協会の審査があるため、その分、融資実行までの手続きは多くなり時間がかかります。それでは、基本的な流れをステップ毎に詳しく解説します。

本記事で解説する銀行融資についての留意点

- 融資を行う金融機関に、信用金庫・信用組合がありますが、信用金庫・信用組合は非営利目的で地域の繁栄を目的とした金融機関のため、厳密にいうと銀行ではありません。ですが、融資の流れは銀行と同じため、本記事では銀行と同じ扱いとして解説します。

- 融資を行う金融機関に、政府系金融機関の日本政策金融公庫がありますが、日本政策金融公庫は預金業務を行わず、銀行ではありません。融資の際は、申し込み後に面談があるため銀行融資より申込から融資契約までに時間がかかります。ですが、面談以外の流れは基本的に銀行と同じため、本記事では銀行と同じ扱いとして解説します。

日本政策金融公庫の融資の流れについて詳しく知りたい方は、以下をご参照ください。

参考:「日本政策金融公庫 お手続きの流れ 個人企業・小規模企業の方」

(https://www.jfc.go.jp/n/finance/flow/goriyou.html)

ステップ1: 準備

最初に、融資を受けるための文書や情報を整備します。融資を申込する銀行を選定したり、融資希望額や返済計画を検討したり、必要書類を準備します。正確で適切な情報を用意することは、審査の成功に大きく影響します。

銀行融資で必要な書類は以下になります。

- 税務申告書一式(直近3期分)(必須)

また、法人税の申告書に添付した決算報告書などの資料も一式必要になります。 - 最新決算期の納税証明書(法人税・消費税)(必須)

税金の未納が無いかを確認するために提出が求められます。法人税や所得税、消費税などの国税の納税証明書は、現在の住所地(納税地)を所轄する税務署に交付請求をすればその場で発行が可能です。国税電子申告・納税システムe-Taxを使いオンラインで交付請求することも可能です。保証協会付融資の場合は住民税や事業税などの地方税の納税証明書も必要です。地方税の納税証明書は税務署ではなく、市区町村に交付請求を行います。また、証明書にはいつの納税分かの記載が必要です。 - 商業登記簿謄本(履歴事項全部証明書、発行後3ヶ月以内のもの)(必須)

登記事項の確認は登記情報提供サービスを使いオンラインで行えますが、謄本の取得は窓口で交付請求が必要です。各地域にある法務局の本局や支局、出張所の窓口で交付請求すればその場で発行が可能です。 - 試算表

期の途中の決算書のことです。必須ではありませんが、決算月から3ヶ月以上経過しているとほとんどの場合求められます。日頃から会計ソフトに各種明細書を入力しておらず、決算前にしか仕訳をしていないという場合は、試算表の作成期間を1週間はみておきましょう。決算ではないので正確でなくとも問題ありませんが、過去の決算書と比較されるため、ある程度の精度は必要です。 - 設備導入資料(設備資金を借りる場合に必須)

資金使途が設備資金の場合、購入予定の設備の金額が分かる見積書などが求められます。使途違反が無いかの確認のため購入後の領収書も求められます。 - 固定資産台帳

保有する固定資産を勘定科目ごとに購入日や使用開始日、耐用年数、償却方法、償却率などを記載した台帳です。ほとんどの場合求められます。税務申告書に添付義務はありませんが、通常は決算時に作成しているため、会計ソフトを使用していれば、簡単に出力が可能です。 - 借入金の残高が分かる資料

銀行取引一覧表や借入金一覧表など借入金の残高が分かる資料を求められることがあります。会計ソフトを使用しており、融資毎に借入元を補助科目などに入力していれば、簡単に出力が可能です。税務申告で提出する勘定内訳書でも、借入元毎の残高を記載する必要があるため、借入金の管理では借入先を明確にしておくことをおすすめします。 - 会社案内や製品カタログなどの会社資料

会社案内や製品カタログなど、一般向けに何をしている会社なのかを説明している資料を求められることがあります。ホームページなどでも問題ありません。 - 事業計画書

事業を成功させるための実施計画や財務的な見積もりなどを記載した資料で、新規創業の場合はほとんど求められます。新規創業以外の場合、業績があまり良くない企業や信用性の低い企業は求められることがあります。初めて作成する場合は作成期間を1週間はみておきましょう。 - 資金繰り表

資金繰り表とは、いついくら現金が入り、いついくら現金が出ていくのか、などの現金の流れを把握する資料です。業績があまり良くない企業や信用性の低い企業は求められることがあります。向こう3年分の資金繰り予定表を求められることが多いです。普段から資金繰り表を作成しておらず、新しく作成する場合は作成期間を1週間はみておきましょう。

資金繰り表について詳しく知りたい方は、以下の記事をご参照ください。

ステップ2: 申込

銀行に融資の申し込みを行います。申込書類と必要書類を提出し、融資の希望条件を伝えます。この段階で銀行の担当者とのコミュニケーションが重要です。日本政策金融公庫の場合は、申し込み後に面談を行います。

ステップ3: 審査

銀行は提出された情報を元に審査を行います。信用性、財務状況、事業計画などを評価します。銀行の融資は稟議制です。受付した銀行員が稟議書を作成し銀行内で回覧し、融資の可否と意見を書いていきます。最後は支店長などの決裁者が融資を行うか決定します。取り扱う金額が高い場合や信用性が低い場合は、承認が得られず稟議書を修正したり、本部長まで回覧したりするため、通常より審査に時間がかかります。融資の審査期間は、銀行員の力量や銀行によって異なりますが、通常は1週間から1ヶ月程度です。

保証協会付融資の場合は信用保証協会の審査があります。そのため、信用保証協会の審査期間は(1週間程度)長くかかります。

日本政策金融公庫の場合は申込後に面談があります。そのため、日本政策金融公庫の審査期間は銀行よりも長く、2週間から1ヶ月程度です。

ステップ4: 審査結果と条件提示

審査が通過すると、銀行から審査結果と融資条件が提示されます。通常は担当の銀行員から電話で連絡があり、審査結果及び金利や返済期間、融資方法などの条件を掲示されます。ここで条件交渉を行うことができます。希望の条件と異なる場合など、一度保留にして相見積もりを行うことも出来ます。

ステップ5: 融資契約

融資条件に合意したら、ほとんどの場合銀行員が企業に訪問します。そして正式な契約書に署名し、融資の契約が確定します。

ステップ6: 融資の実行

融資が実行され、資金が企業の口座に振り込まれます。融資の契約後、実際に振り込まれるまでは銀行によって異なりますが、3営業日程度で振り込まれることが多いです。

審査(申込から資金を調達できるまで)を短くする方法

審査(申込から資金を調達できるまで)を短くするには、銀行とのコミュニケーションと準備がとても重要です。例えば、通常、税金に未納がある場合、融資を受けることができません。下記の例は資金繰りが逼迫している状況で、税金を納付してから融資を申し込み、給与の支払いまでの間に資金を調達しなければいけないケースで、その際は、銀行員と入念にコミュニケーションを取り、事前準備を行った結果、以下のスケジュールで実現することができました。

10日に売掛金が入金される

11日にすべての税金を納付

12日に融資の申込

20日に融資の契約

23日に融資の実行

25日に社員の給料を支給

このように、審査(申込から資金を資金調達できるまで)を短くするには、以下のポイントが重要です。

1. 現金が必要になるタイミングを予測

そもそも、現金が必要になるタイミングを予測することが重要です。資金繰り表を作成するなどして、いついくら現金が必要で、いついくらの現金が入ってくるのかを予測できるようにしておきましょう。また、過去の財務情報から季節的な影響や市場変動の影響で売上が変動する時期を予測し、現金が減る時期や増える時期を把握しておくことも大切です。

現金が必要になるタイミングが予測できれば、難しい条件の融資でもしっかり準備することで、受けられる可能性が高くなります。

2. 銀行員との信頼関係

申込から資金調達までを短くする場合は、信頼関係が出来ている銀行を選ぶ方が有利です。信頼関係があれば話を親身になって聞いてくれ、難しい融資でも協力的に行動してくれます。信用金庫・信用組合のように規模の小さな金融機関の方が、担当者が付いてしっかり対応する場合が多いですが、普段からコミュニケーションを取り信頼関係のある銀行であれば信用金庫・信用組合でなくとも問題ありません。審査を短くするには担当の銀行員の協力次第であるところが大きいです。

また、融資の申込み時点で銀行に回答期限を確認しておくことも有効です。回答期限を決めておけば、銀行員もそれに間に合うように動いてくれます。

銀行は大切なビジネスパートナーです。銀行は利息で収入を得ているため、しっかり返済してくれる企業であれば、融資したいはずです。「規模の小さい会社は相手にしてくれない」「赤字だから融資してもらえない」と考えず、普段の銀行との取引で信頼関係を築けるように心がけて行動することをおすすめします。

3. 正確な情報提供

申込書や必要書類に正確な情報を提供することで、審査の迅速化が期待できます。不完全な情報や誤った情報は審査を遅らせる原因となります。もし銀行から質問や不明点があれば迅速に回答することが大切です。また、申込の前に返済計画を具体的に作成し、融資用途や希望の金額、利率、返済期間などを明確にしておくことも重要です。返済できる能力があるという判断が容易であると、審査がしやすくなります。

まとめ

銀行融資は、少なくとも1ヶ月、出来れば3ヶ月前から準備を始めるのが一般的です。融資に必要な書類の準備や銀行の選定など、準備にはしっかり時間をかけてから挑みましょう。

また、審査は1日2日で終わる物ではなく少なくとも1週間程度はかかります。場合によっては審査が通らない場合もあります。また、できるだけ良い融資条件を得るために、相見積もりを行う場合があります。そのため、現金が必要になるタイミングを予測し、早めに着手することをおすすめします。

資金調達の悩みをすぐに解決したい方は、ぜひ藤間経営コンシェルジュにお任せください。

私たち藤間経営コンシェルジュは、日頃から様々な会社の決算書や試算表を見てきた税理士を母体としているからこそ出来る経営サポートを行います。

藤間経営コンシェルジュの強み

- 同業他社や異業種のリアルな数字を踏まえたアドバイス

日頃から多種多様な会社の税務代理業務を行っております。そのため、「他の会社はどうなの?」という疑問に、本やネットに載っていない、業種による特徴や最近の傾向などのリアルな数字をお伝え出来ます。 - 税務相談を含めたアドバイス

経営改善は行えたものの、税金のことを考えていないと「こんなに税金を支払うの?」という事態になりかねません。税務相談は、非税理士が行うことは禁止されています。税理士を母体としている藤間経営コンシェルジュなら、一般的な経営コンサルタント等が行えない税務に関するご相談も含めたサポートが行えます。 - 解決が難しい課題を解決へ導くサポート

月に1度お客様の元をご訪問し、お客様の経営状況や抱えている問題、そして達成された目標や会社の成長などを「巡回レポート」に残しています。数字だけでは分からない経営課題や経営者の思いを巡回レポートに残していくことで、より深くお客様を理解し、解決が難しかった課題を一緒に解決できるようサポートします。

藤間経営コンシェルジュのサービスについて詳しく知りたい方は以下をご確認ください。