法人の決算前にできる節税対策9選【法人の節税対策】

決算が近くなり、利益がどのくらいになるかが見えてくると、多くの企業が節税対策を検討し始めます。

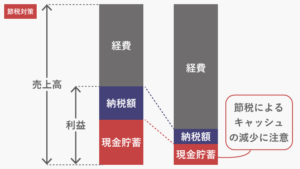

法人が決算前に経費を使う理由は、経費を損金として計上することで利益の圧縮になり、節税効果があるからです。法人税等は課税所得(利益から「加算調整」と「減算調整」を行った金額)に対する割合で決定するため、経費を使い利益を減らすことで、節税になるのです。しかし、節税のために現金を使いすぎると、資金繰りが悪化し、資金を確保する余裕がなくなります。特に、急な経済の変動や災害のような緊急事態が発生した場合、資金不足によって企業が倒産や廃業の危機に瀕する可能性が高まります。そのため、節税を意識しすぎて浪費することは避けるべきです。大きな利益が出た場合は、内部留保をして現金貯蓄することを一番におすすめしています。

また、決算前には必要な費用がきちんと計上出来ているか、利用できる税制が無いかを整理することも重要です。経費として計上できるものがあれば計上し、利益を減らすことで、節税になります。税制は、適用できる税制があっても税務署が教えてくれることはありません。税理士に依頼すれば適用できる税制を利用して申告しますが、制度を活用して節税できることを知っていると準備がスムーズになります。

法人の利益が大きく出た時のお金の使い方について詳しく知りたい方は以下の記事もご参照ください。

決算前にできる節税対策9選

決算前にできる節税対策を次の9選にまとめました。その次に、番外編として決算前以外でも確認したい節税対策を2選にまとめています。それぞれ詳しく解説します。

1. 30万円未満の消耗品などの買い替え

消耗品は損金として計上できるため利益の圧縮になり、節税効果があります。

また、購入した際の取得価格が10万円以上、耐用年数1年以上の資産は固定資産になりますが、30万円未満であれば耐用年数に関わらず、少額減価償却資産になります。そして、20万円未満であれば一括償却資産の特例が適用できます。ただし、少額減価償却資産は他の償却資産と合わせて150万円以上の場合、償却資産税の課税対象となるため注意してください。

| 10万円未満の資産 | 一括償却資産 | 少額減価償却資産 ※中小企業のみ | |

|---|---|---|---|

| 取得額 | 10万円未満 | 10万円以上20万円未満 | 10万円以上30万円未満 |

| 事業年度ごとの上限額 | なし | なし | 合計300万円未満 |

| 償却期間 | 一括 | 3年間かけて3分の1ずつ償却 | 一括 |

| 償却資産税 | 非課税 | 非課税 | 資産の合計が 150万円未満は免税 150万円以上は課税 |

資産ごとに、一括償却資産にするか少額減価償却資産にするかは自由に決定できます。そのため、バランスをみて決定するのがおすすめです。

2. 従業員に決算賞与を支給

決算賞与は、企業が決算を終えた際に、従業員に対して支給する臨時の報酬のことです。決算賞与は損金として計上できるため利益の圧縮になり、節税効果があります。

ポイント

・決算賞与は自由に金額を設定できる

・決算日までに未払いでも要件を満たせば今期の損金に計上できる

・従業員のモチベーションの向上に繋がる

決算賞与は企業が自由に金額を設定できます。業績が悪い年は決算賞与を支給しないこともできます。

また、決算賞与の支払いが決算日までに間に合わない場合でも、以下の要件を満たせば今期の損金に計上出来ます。そのため、決算直前であっても実行できる節税対策として有効です。

今期の損金に計上する要件

・決算日までに、支給額を支給する全従業員に対し各々に通知していること

・通知した金額を、決算日以降1か月以内に全額支払うこと

・決算日までに未払金として費用計上すること

就業規則に決算賞与の記載義務はありませんが、もし記載がある場合はその通りに支給してください。要件を満たしていない場合は、今期の損金として認められない場合があるため注意が必要です。

3. 繰越欠損金を活用する

欠損金とは、所得が赤字になった場合の、赤字分の金額のことです。そして繰越欠損金とは、その赤字額を次の年度以降に繰り越して利用することができる欠損金を指します。繰り越された過去の欠損金は、当期の所得に損金として計上出来るため、節税効果があります。

欠損金は10年間繰り越すことができます。もし繰越期間が迫っている欠損金がある場合は、当期に購入予定の物を来期に購入するなどして経費を抑え、計画的に利益が出る期を作ることをおすすめします。

また、創業年度はその年に費用計上できるものは全て計上し、計画的に赤字にすることがあります。2年目が赤字になるよりも、1年目を赤字にして2年目に繰越欠損金を利用した方が、2年間で見ると税金を減らすことが出来るからです。

下記は①1年目に100万円の赤字、2年目に200万円の黒字とした場合の表と、②1年目に200万円の黒字、2年目に100万円の赤字とした場合の表です。

①1年目に100万円の赤字、2年目に黒字とした場合の表

| 利益 | 繰越欠損金 | 課税対象 | 法人税(15%) | |

|---|---|---|---|---|

| 1年目 | ▲100万円 | 0 | ▲100万円 | 0 |

| 2年目 | 200万円 | 100万円 | 100万円 | 15万円 |

②1年目に黒字、2年目に100万円の赤字とした場合の表

| 利益 | 繰越欠損金 | 課税対象 | 法人税(15%) | |

|---|---|---|---|---|

| 1年目 | 200万円 | 0 | 200万円 | 30万円 |

| 2年目 | ▲100万円 | 0 | ▲100万円 | 0 |

①1年目に100万円の赤字、2年目に200万円の黒字とした時、1年目は赤字のため、法人税は0円になります。2年目は利益が200万円ですが、1年目の赤字100万円を繰越欠損金として引いた100万円が課税対象となり、法人税は15万円になります。そのため、2年間で支払う法人税は15万円となります。

一方、②1年目に200万円の黒字、2年目に100万円の黒字とした時、1年目は利益が200万円のため法人税は30万円になります。2年目は赤字のため法人税は0円になります。そのため、2年間で支払う法人税額は30万円となります。

このように、創業年度は計画的に赤字にすることを検討してもよいです。

4. 不要な固定資産がないか確認する

不要な固定資産を処分すると会計上、固定資産除去損になり損金として計上できるため利益の圧縮になり、節税効果があります。また、帳簿価格よりも安い金額で売却した場合は、その差額が売却損になり損金として計上出来ます。

また、本来は処分した時に計上すべきものですが、現場では処分していたが会計上は残っていたということが良くあります。決算前に固定資産台帳を確認し、不要な固定資産が無いかと、すでに処分済みの固定資産が残っていないかを確認するのがおすすめです。

5. 未払金や買掛金などを計上しているか確認する

決算月の翌月以降に支払う予定の費用も、損金として計上できるため利益の圧縮になり、節税効果があります。例えば、月末締めの翌月25日支払いの場合、決算月に働いた分の給料は未払金として計上出来ます。その他、例えば以下の費用が未払金として計上出来ます。

- 人件費

- 会社負担分の社会保険料

- 水道光熱費

- 通信費

- 広告宣伝費

商品の購入やサービスの提供が完了している物は計上するのが原則です。これらを一つずつ確認するのは手間ですが、きちんと確認している税理士は信頼できます。当期の費用として計上すべきものがないか漏れがないよう確認するようにしましょう。

6. 回収見込みのない債権がないか確認する

取引先の倒産や支払い不能等により、回収見込みのない(貸し倒れた)債権は、貸倒損失として費用計上できるため利益の圧縮になり、節税効果があります。債権には、売掛金、受取手形、貸付金などがあります。本来は貸し倒れの事実が起きた時に貸倒損失として計上するものですが、取引先が数百以上ある場合は、回収漏れが起きることがあります。決算前に回収漏れが無いか確認するのがおすすめです。

貸倒損失として計上する

- 取引先が法律上破産し債権が切り捨てられた場合

- 取引先の資産状況、支払い能力などから回収不能と証明された場合

- 取引先と取引を停止した後に1年以上弁済がない場合

上記のような場合、貸し倒れとみなし、貸倒損失として計上出来ます。法律上の破産が確認できない場合は、内容証明郵便を送付し宛先不明となるかどうかで証明する場合もあります。

参考:国税庁「貸倒損失として処理できる場合」

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5320.htm)

貸倒引当金として計上する

将来における貸し倒れに備えて、事前に損失額を予測し、貸倒引当金(かしだおれひきあてきん)として計上することができます。

貸倒引当金の繰入額は貸し倒れになる可能性の高い物を個別に評価する債権(個別評価金銭債権)と、それ以外を一括で評価する債権(一括評価金銭債権)に分けて計算します。

個別評価金銭債権は、会社更生法の規程による更生手続開始の申立てや更生計画認可の決定がなされた場合など、一定の事由が生じている債権が該当します。個別評価では、債権の種類により繰入限度額が異なります。

一括評価金銭債権は、個別評価が適用されない全ての債権が該当します。繰入限度額は、貸倒引当金の設定対象事業年度末の一括評価金銭債権の帳簿価額に、過去3年間の貸倒損失発生額に基づく実績繰入率を乗じて計算します。

繰入限度額 = 期末一括評価金銭債権の帳簿価額の合計額 × 貸倒実績率

※出典:国税庁

No.5501 一括評価金銭債権に係る貸倒引当金の設定

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5501.htm)

貸倒引当金の要件や計上は複雑で、税務調査の対象にもなるため、税理士などに相談しながらすすめることをおすすめします。

7. 短期前払費用の特例を活用する

短期前払費用の特例を説明する前に、前払費用について説明します。

前払費用とは、契約に基づき継続的にサービスの提供を受けるために支払った費用のうち、当期終了までにまだ提供を受けていないサービスに対する費用のことです。前払費用は、原則として、支払った時に資産に計上し、サービスの提供を受けた時に損金として計上します。

短期前払費用の特例とは、前払費用のうち、以下の条件に満たしている場合に、支払時点で損金として計上できる特例のことをいいます。

- 支払った日から1年以内に提供を受けるサービスであること

- 当期終了までにサービスが開始しており、その分を当期の損金として計上していること

例えば、以下の支払いに短期前払費用の特例が適用できます。

- 土地や建物の賃料

- システムや機械等のリース料

- 保険料

このように、短期前払費用の特例を適用すると、前払費用が損金計上できるため利益の圧縮になり、節税効果があります。

※出典:国税庁

No.5380 短期前払費用として損金算入ができる場合

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5380.htm)

8. 固定資産の計上時に細分化を確認する

購入した固定資産を細分化し、それぞれ資産計上し、それぞれの耐用年数に基づいて減価償却費を計上することで、より多くの金額が費用計上できるため利益の圧縮になり、節税効果があります。

例えば、6,000万円(土地:1,500万円、建物:4,500万円)で店舗を購入した場合を考えてみます。土地:1,500万円は減価償却対象外のため損金として計上は出来ませんので、建物4,500万円のみを細分化します。

建物:4,500万円を細分化した表

| 資産名 | 金額 | 耐用年数 |

|---|---|---|

| 建物 | 3,500万円 | 50年 |

| 建物附属設備 | 870万円 | 15年 |

| 器具備品 | 100万円 | 8年 |

| 消耗品費 | 30万円 | 3年 |

| 合計 | 4,500万円 | (50年) |

細分化しない場合は、建物4,500万円すべてを50年間で償却することになるため、4,500万円を50年で割り、年間90万円費用計上することになります。

細分化した場合は、それぞれの金額を耐用年数で割ると、建物は年間70万円、建物付属設備は年間58万円、器具備品年間12.5万円、消耗品費10万円となり、年間150.5万円費用計上できることになります。

9. 各種税制による税額控除が適用できるか確認する

国は中小企業向けに税金を控除するいくつかの税制を用意しています。決算前に利用できる税制が無いかを確認し、要件が満たせる税制があれば積極的に利用しましょう。各種税制は、要件が満たしていても勝手に適用されるものではなく、決算の際に別表を用意する必要があったりするため、必ず確認するようにしましょう。ここでは、よく利用される税制をご紹介します。

設備投資の際によく利用される中小企業経営強化税制と中小企業投資促進税制について知りたい方は以下をご参照ください。

その他の税制について知りたい方は以下をご参照ください。

参考:中小企業庁「財務サポート「税制」」

(https://www.chusho.meti.go.jp/zaimu/zeisei/index.html)

賃上げ促進税制

賃上げ促進税制とは、中小企業者等が、前年度より給与等を増加させた場合に、その増額の一部を法人税から税額控除できる制度です。以下の要件で適用できます。(令和5年12月現在)

- 通常要件:

雇用者給与など支給額が前年度と比べて1.5%以上増加していれば、その増加額の15%を控除 - 上乗せ要件①:

雇用者給与など支給額が前年度と比べて2.5%以上増加していれば、さらに10%を控除 - 上乗せ要件②:

教育訓練費の額が前年度と比べて10%以上増加していれば、さらに10%を控除

上乗せ要件①と②の両方を満たしていれば、最大40%が控除となります。

確定申告の際に別表をつける必要があるため忘れずに確認しましょう。

番外編:決算前以外でも確認したい節税対策

事業年度が後半に差し掛かると、利益の見通しがついてきて節税を検討し始める法人も多いです。そこで、決算直前では間に合わないけど、節税対策として検討したい対策を2選にまとめました。それぞれ詳しく解説します。

1. 決算期を変更する

クリスマスやお盆などの季節的要因や、景気の影響、競合他社の倒産などにより、売上が急に変動することがあります。そのような場合、売上が高い時期のまま決算月を迎えてしまうと、大きな利益が決算月に出た際に節税対策が間に合わず、法人税等の納税額が想定よりも多くなることがあります。そのため、決算月は出来るだけ売上が低い月に設定するのがおすすめです。

一般的に決算期は定款で定めている事項のため、定款を変更することで、決算期の変更が可能です。定款の変更は、以下の手順で行います。

- 株主総会の特別決議で決算期の変更を可決する

- 定款の決算期に関する記載を変更する

- 特別決議の内容を記載した議事録と、「異動届出書」を税務署、都道府県税事務所、市区町村役場に提出する

このように、比較的簡単な手続きで変更が出来ます。ただし、事業年度は1年を超えてはいけないため、変更をした期の決算は1年未満となります。減価償却費を月割計算にする必要があるなど、通常の1年決算と会計上異なる部分がありますので注意してください。また、決算に伴い納税が発生するため現金が必要になり、一時的に資金繰りが悪くなることにも注意してください。

2. 別会社を設立する

別会社を設立することで、適用できる軽減税率や特例などがそれぞれの法人で適用することができます。そのため、納税額を減らしたり、損金計上できる金額を増やし利益を圧縮したりができるため、節税効果があります。

利益を分けて法人税・法人事業税を減らせる

法人税は、資本金1億円以下の法人の場合、所得が800万円以下は15%、800万円を超える部分は23.2%となります。

法人事業税は、資本金1億円以下の法人の場合、所得が400万円以下は3.5%、400万円を超え800万円以下の部分は23.2%、800万円を超える部分は7.0%となります。

そのため、利益が800万円を超える企業の場合は、事業部門を切り分けて別会社を設立し利益を分けることで、節税することが出来ます。

少額減価償却資産の特例に適用できる金額を増やせる

少額減価償却資産の特例では、10万円以上30万円未満の資産は、合計300万円までその事業年度にすべて損金計上できます。また、償却資産の合計額が150万円未満の場合は非課税となります。そのため、別の会社を設立すればそれぞれの会社で、限度額まで適用できます。

交際費として損金計上できる金額を増やせる

資本金1億円以下の法人の場合、交際費として損金計上できる上限は年800万円まで、または接待飲食費×50%までです。そのため、別の会社を設立すればそれぞれの会社で、限度額まで適用できます。

まとめ

決算前になると利益が見えてくるため、なるべく支払う納税額を抑えたいと考える経営者は多いです。法人税等の税額を抑えるためには、課税対象所得を減らし、適用できる税制をしっかり利用することが主な方法です。経営者の中には、所得を減らすために経費を使うことに焦点を当てがちですが、経費として計上できるものが正しく計上されているか、不要な固定資産がないかなども確認することが重要です。決算を機に、固定資産の整理や回収見込みのない債権の確認など、普段の業務で疎かになりがちな点を確認することをおすすめします。

節税の悩みをすぐに解決したい方は、ぜひ藤間経営コンシェルジュにお任せください。

私たち藤間経営コンシェルジュは、日頃から様々な会社の決算書や試算表を見てきた税理士を母体としているからこそ出来る経営サポートを行います。

藤間経営コンシェルジュの強み

- 同業他社や異業種のリアルな数字を踏まえたアドバイス

日頃から多種多様な会社の税務代理業務を行っております。そのため、「他の会社はどうなの?」という疑問に、本やネットに載っていない、業種による特徴や最近の傾向などのリアルな数字をお伝え出来ます。 - 税務相談を含めたアドバイス

経営改善は行えたものの、税金のことを考えていないと「こんなに税金を支払うの?」という事態になりかねません。税務相談は、非税理士が行うことは禁止されています。税理士を母体としている藤間経営コンシェルジュなら、一般的な経営コンサルタント等が行えない税務に関するご相談も含めたサポートが行えます。 - 解決が難しい課題を解決へ導くサポート

月に1度お客様の元をご訪問し、お客様の経営状況や抱えている問題、そして達成された目標や会社の成長などを「巡回レポート」に残しています。数字だけでは分からない経営課題や経営者の思いを巡回レポートに残していくことで、より深くお客様を理解し、解決が難しかった課題を一緒に解決できるようサポートします。

藤間経営コンシェルジュのサービスについて詳しく知りたい方は以下をご確認ください。